来源:蓝海易观网

作者:亿观资讯组

“帮顾客节省每一分钱”,山姆·沃尔顿自创业时就给沃尔玛注入这一“基因”。

因此,沃尔玛一直都是“便宜”的代名词,也是有名的性价比之王。然而,最新一项调查数据显示,沃尔玛的商品价格,已经“卷不过”亚马逊了。

在刚过去2022年年末,亚马逊宣布,中小卖家(SMB)仅在美国就卖出了50亿件商品。(文末扫码,入精选卖家群)

这50亿件商品背后,低售价是一个重要的驱动力。

近期,数据分析机构Profitero对美国13家电商平台的“每日在线价格”进行跟踪,包括沃尔玛、亚马逊、Wayfair等平台。

结果发现,价格最低的不是性价比之王沃尔玛,也不是Wayfair、Chewy等垂直电商平台,而是亚马逊。

亚马逊的商品价格比同行电商平台更低多少呢?平均更低13%。

这是一个相当大的幅度。

这也侧面验证了贝佐斯“飞轮模型”的成功:更低的价格——更好的客户体验——更多的卖家供货——然后又是“更低的价格”。如此循环往复,卖货越来多。

目前,亚马逊的飞轮已经将至少200万个活跃卖家“卷入”进来,让彼此充分竞争,listing之间互相“绞杀”,导致商品价格大幅度降低,最终让利给了消费者。

那么,亚马逊的商品价格,比沃尔玛更低多少呢?或者说,沃尔玛比亚马逊更贵多少呢?

Profitero 研究发现,亚马逊的平均价格比沃尔玛便宜 6%。

具体到不同产品类目,各有差异。

在服装类目,沃尔玛在亚马逊面前几乎全线败退,售价比亚马逊高出了12%,而在其他类目,沃尔玛也卖得比亚马逊更贵。

在美容和玩具品类目,沃尔玛比亚马逊的售价更贵3%,小家电比亚马逊贵5%,电子产品更贵 9%,婴儿用品更贵 4%,宠物用品更贵2%等。

此外,在2022 年,沃尔玛在工具、家居装饰方面,也相对亚马逊也失去了优势。

当然,亚马逊赢的不仅仅是沃尔玛,其低售价全线还碾压塔吉特、Wayfair、Chewy、家得宝等各大电商平台。

甚至在宠物、家装、工具等垂直领域,亚马逊也可以与专业、垂直的平台掰手腕,而丝毫不落下风。

比如,宠物产品类目,亚马逊与宠物用品平台Chewy 一拼高下,在许多类目维持相同的价格水平,而作为家具电商代表平台的Wayfair ,其家具价格则比亚马逊贵37%。

当然,必须注意的是,这是一个平均值,Wayfair平台上大件的重型家具居多,因此也拉高了其价格。

此外,相对于其他综合型平台,亚马逊的优势更大了。

在一些商品类目,塔吉特(Target)的售价比亚马逊更贵16%,而婴儿品类价格,比亚马逊贵 7%,美容产品更贵6%,玩具更贵6%,在健康和个人护理方面的价格,更是贵了14%。

而梅西百货在家电、时装、家居家具和玩具等类目与亚马逊相比,更是节节败退——平均更贵38%。

亚马逊是如何做到如此之低的价格呢?

亚马逊是一个无限货架,吸引了数百万的活跃卖家在上面销售,其listing数量要数以亿计。

亚马逊商品listing有多少呢?具体数字不得而知,但我们可以从侧面看出一些端倪。

亚马逊曾公开表示,在2021年,系统阻止了40亿条不良产品listing在其平台上架,在2020年,更是屏蔽了100亿个不良产品listing。

由此可见,亚马逊的listing是以数十亿来计算的。

亚马逊把持最大的电商流量入口,坐拥至少200万以上活跃买家,在其飞轮机制之下,卖家之间、商品之间充分竞争,那么,价格必定回归到最低的水平——以卖家能够维持生存的最低利润为底线。

然而,在现实中这一底线有时还坚持不了,因为亚马逊上依然还活跃了一批用“低价熬死对手”“先做慈善换排名”的卖家。

亚马逊对外维持低价,但物流费上涨,CPC成本略降

亚马逊对外维持了低价格,讨好了消费者,但是针对卖家的内部成本却在不断上升。

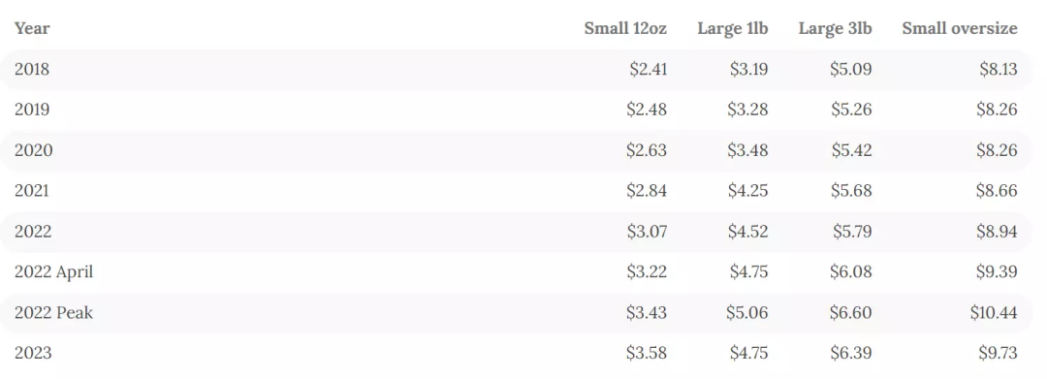

据Marketplacepulse,自2020 年以来,亚马逊已将物流费用提高了 30% 以上。

亚马逊采用了“温水煮青蛙”的模式涨价,一点一点地上涨,让卖家在“神经钝感”中慢慢接受了事实。

在2023 年,亚马逊配送1磅商品将收取 4.75 美元,而在2020 年这一费用仅为 3.48 美元,增加了近 40%。

总体而言,在2023年,亚马逊小商品的配送费将提高大约 30%,而大件、重型商品则将提高20%。

数据/Marketplacepulse

从下图我们可以看到,从2018年-2023年,各种不同重量和尺寸的商品配送费,FBA配送费都在持续上升。

总之,卖家肩上的负担,在悄无声息中逐渐增加。

数据/Marketplacepulse

不过,所幸的是,亚马逊站内广告的价格有所下降。

总体而言,2022年的站内CPC广告的点击价格,比2021年略低一些。

以美国站为例,11月的平均CPC价格为1.06美元,这比一年前的1.24美元低了一些。另外,2022年的平均广告销售成本(ACoS)则维持在22%,而平均转化率则维持在14%左右。

这意味着,2022年卖家在北美站的平均销售成本为7-8美元,这比2021年更低(9-10美元),但高于2020年的6-7美元。

这意味着,以1.06美元的平均价格,点击7次才能产生一个订单。

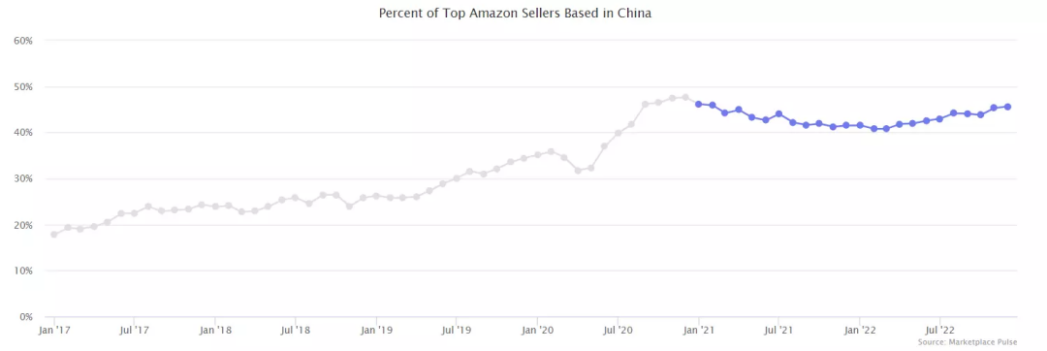

虽然艰难,但中国卖家表现出顽强的生命力。

自从2021年大封号以来,中国卖家元气大伤,曾一度将亚马逊各站点的额市场份额让给了其他国家的卖家。

不过,中国卖家的生命力是顽强的。在2022年年底,中国卖家开始收复失地。

在2021年2月份,中国卖家的份额从一年前的42.4%下降至 40%,但到2022年 12 月,中国卖家的份额又回升至 45%。

沃尔玛与亚马逊抢卖家

自沃尔玛启动在中国招募卖家以来,就开始从亚马逊手中抢卖家了。

数据显示,2021年3月以来,许多中国卖家在沃尔玛电商平台开店,在2021年末,达到了6000家。

到今年年底,大约超过25000 名中国卖家已经在沃尔玛开店。在沃尔玛新开店的卖家中,中国卖家大约占到了40%。

沃尔玛抢亚马逊的卖家,亚马逊也反过来抢沃尔玛的卖家。

目前,沃尔玛电商平台上,大约35%的活跃卖家在 2022 年也加入了亚马逊平台。

结语:在可预见的将来,沃尔玛与亚马逊将会在商品价格、卖家争夺方面,将会持续上演对手戏。作为卖家,我们希望有更多的平台供我们选择。(亿观资讯组)

封面图源:图虫创意

(来源:雨果网的朋友们)

2023-10-30

2023-10-30